市新型冠状病毒感染的肺炎防控指挥部复工组

关于抓好政策落实 促进中小微企业复工复产

共渡难关的有关政策的公告(二)

根据《省政府办公厅关于印发应对新型冠状病毒肺炎疫情 支持中小微企业共渡难关有关政策措施的通知》(鄂政办发〔2020〕5号)要求,市新型冠状病毒感染的肺炎防控指挥部复工组会同相关部门梳理了有关政策在市、县两级办理落地流程,现公告如下:

各地各部门要认真学习贯彻习近平总书记重要讲话和指示批示精神,贯彻落实“建立与疫情防控相适应的经济社会运行秩序,有序推动复工复产”部署,按照已明确的政策执行标准、享受政策的范围、办理流程要求,精准落地、务求实效、激发活力,最大程度释放政策红利,将疫情对经济运行的冲击降到最低程度,为全市经济持续稳健运行、圆满完成“十三五”规划目标任务、全面建成小康社会打下坚实基础。

请各市场主体按照属地办理、“不安全、不生产”原则,及时与相关部门对接,用好用足政策。

本政策内容与后续国家和湖北省发布内容不一致的,以后者内容为准。本政策执行期,有明确规定的,按规定执行;没有明确时限的,按照《湖北省人民政府办公厅关于印发应对新型冠状病毒肺炎疫情 支持中小微企业共渡难关有关政策措施的通知》(鄂政办发〔2020〕5号)执行。

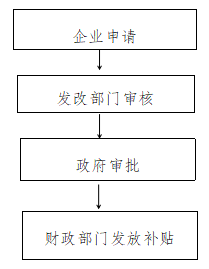

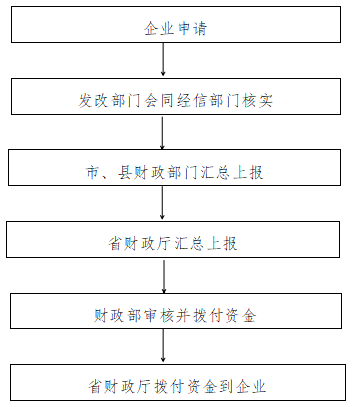

一、对参与生活物资保供的商贸流通和防疫药品、医疗设备、物资器材等疫情防控相关生产的中小微企业,由企业注册所在地政府按销售目录电价中电度电价的30%给予电费补贴,省财政按地方政府实际补贴额的50%给予补助。流程如下:

咨询方式:

咸宁市发改委,鲁玉玲,18872820973;张振,15997925149

咸宁市财政局,雷平,13907240095

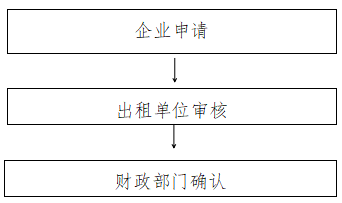

二、对承租国有资产类经营用房的中小微企业,3个月房租免收、6个月房租减半

(一)中小微企业申请租用行政事业单位经营用房租金减免流程图

咨询方式:

咨询出租房屋的行政事业单位;

咸宁市财政局,林翼飞,13907240672

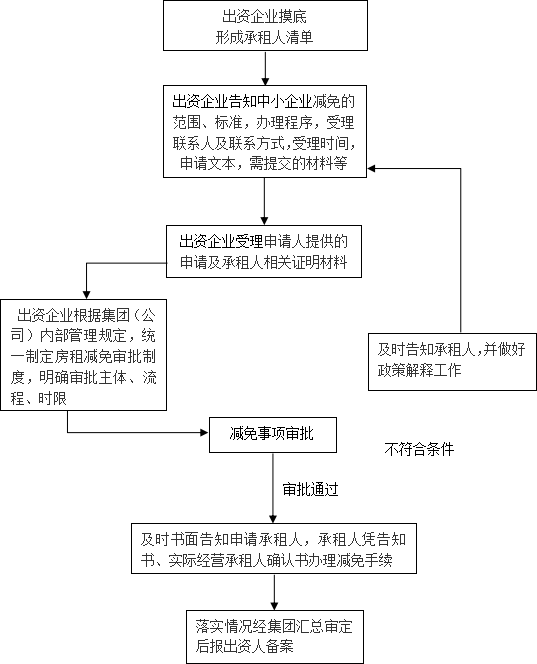

(二)中小微企业申请租用国资委出资的经营用房租金减免流程图

咨询方式:咸宁市国资委,阚熙,13872158248

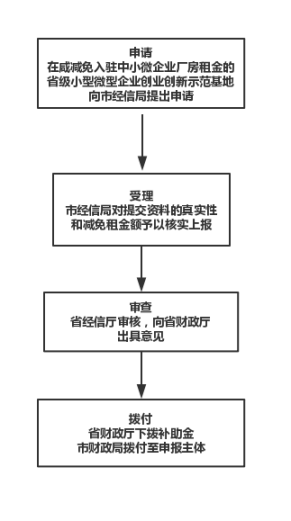

三、鼓励疫情期间各类中小微企业发展载体减免承租企业租金等相关费用,对减免入驻中小微企业厂房租金的省级小型微型企业创业创新示范基地,省财政按照不超过租金减免总额的50%给予补助,每个基地补助总额不超过200万元。流程图如下:

咨询方式:咸宁市经信局,胡炜光,18971818767

咸宁市财政局,陈前兰,15307241949

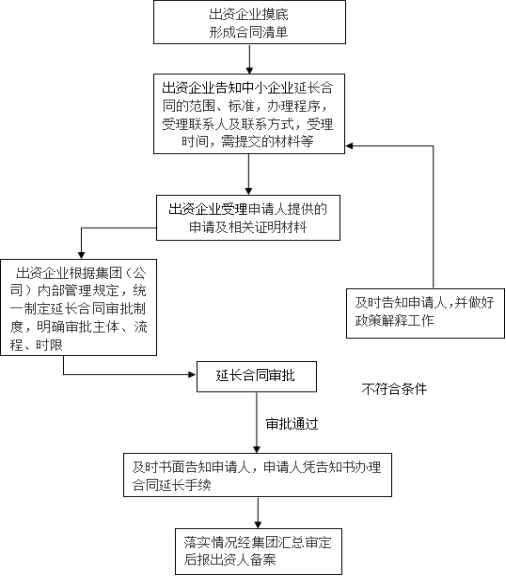

四、延长合同履行期限。对已与国有企业签订合同的中小微企业,确因疫情影响,无法按时履行合同义务的,可以适当延长合同履行期限,具体延长期限由双方协商后重新确定。流程如下:

咨询方式:咸宁市国资委,阚熙,13872158248

五、清理拖欠企业账款。办理流程如下:

咨询方式:咸宁市经信局,胡炜光,18971818767

咸宁市财政局,陈前兰,15307241949

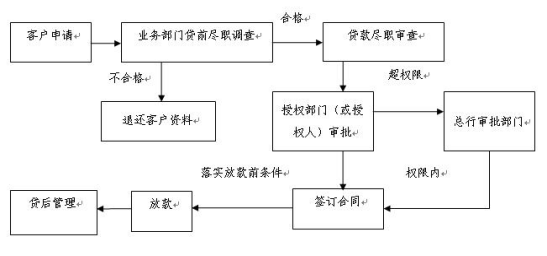

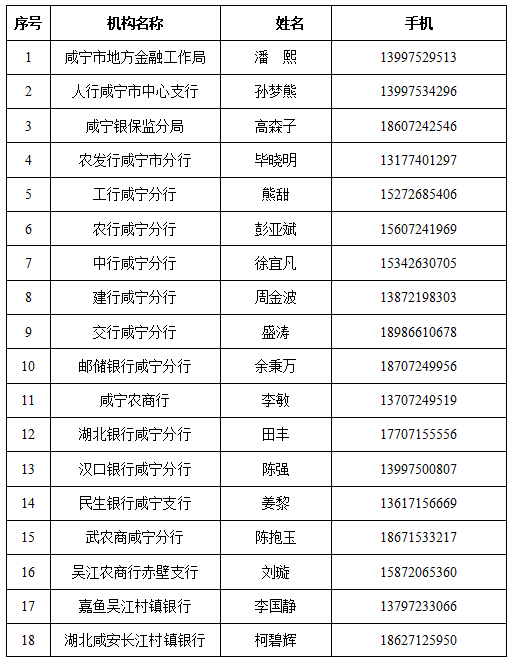

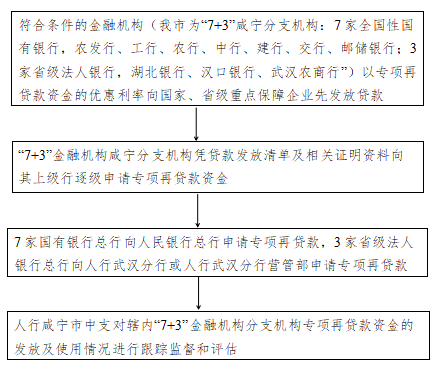

六、加大信贷支持力度。各级金融机构要建立、启动快速审批通道,简化业务流程,切实提高业务办理效率。流程如下:

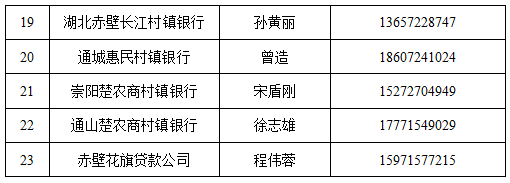

咸宁市银行业支持中小微企业复工复产联系表

七、积极争取将我省疫情防控企业纳入国家疫情防控重点保障企业名单,并根据我省疫情防控工作需要,建立省级疫情防控重点保障企业名单。对纳入国家、省级疫情防控重点保障企业2020年新增贷款,省级财政统筹按企业实际获得贷款利率的50%进行贴息,贴息期限不超过1年。流程如下:

咨询方式:

中国人民银行咸宁市中心支行,魏妤,17771078250

咨询方式:

咸宁市发改委,鲁玉玲,18872820973;张振,15997925149

咸宁市经信局,曹加芬,13972813669

咸宁市财政局,罗映,13907240075

八、税收优惠政策

(一)取得政府规定标准的疫情防治临时性工作补助和奖金免征个人所得税

【享受主体】参加疫情防治工作的医务人员和防疫工作者。

【优惠内容】自2020年1月1日起,对参加疫情防治工作的医务人员和防疫工作者按照政府规定标准取得的临时性工作补助和奖金,免征个人所得税。政府规定标准包括各级政府规定的补助和奖金标准。

对省级及省级以上人民政府规定的对参与疫情防控人员的临时性工作补助和奖金,比照执行。

上述优惠政策适用的截止日期将视疫情情况另行公告。

【办理流程】为切实减轻有关人员及其单位负担,此次对上述人员取得的临时性工作补助和奖金享受免征个人所得税优惠时,支付单位无需申报,仅将发放人员名单及金额留存备查即可。

(二)个人取得单位发放的预防新型冠状病毒感染肺炎的医药防护用品等免征个人所得税

【享受主体】取得单位发放的用于预防新型冠状病毒感染的肺炎的药品、医疗用品和防护用品等实物(不包括现金)的个人。

【优惠内容】自2020年1月1日起,单位发给个人用于预防新型冠状病毒感染的肺炎的药品、医疗用品和防护用品等实物(不包括现金),不计入工资、薪金收入,免征个人所得税。

上述优惠政策适用的截止日期将视疫情情况另行公告。

【办理流程】扣缴单位按月办理全员全额扣缴申报,按规定填写个人所得税减免税事项报告表。

(三)对各非营利性医疗机构、各社区(村)用于疫情防控的房产和土地按规定免征房产税和城镇土地使用税

【享受主体】非营利性医疗机构、各社区(村)。

【优惠内容】对各非营利性医疗机构、各社区(村)用于疫情防控的房产和土地按规定免征房产税和城镇土地使用税。

【办理流程】符合条件的纳税人提交相关材料,提出申请,经主管税务机关核准认定后可享受。

上述优惠政策适用的截止日期按照省税务局相关事项公告办理。

(四)对各地购买房屋、土地用于疫情防控的按规定免征契税

【享受主体】购买房屋、土地用于疫情防控的纳税主体。

【优惠内容】对各地购买房屋、土地用于疫情防控的按规定免征契税。

【办理流程】符合条件的纳税人提交相关材料,向主管税务机关提出申请,经核准认定后可享受。

上述优惠政策适用的截止日期按照省税务局相关事项公告办理。

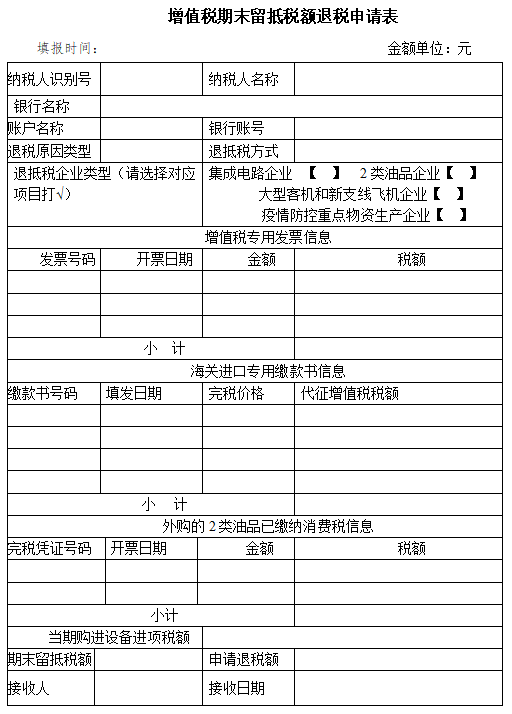

(五)对疫情防控重点保障物资生产企业全额退还增值税增量留抵税额

【享受主体】疫情防控重点保障物资生产企业。

【优惠内容】自2020年1月1日起,疫情防控重点保障物资生产企业可以按月向主管税务机关申请全额退还增值税增量留抵税额。增量留抵税额,是指与2019年12月底相比新增加的期末留抵税额。

疫情防控重点保障物资生产企业名单,由省级及省级以上发展改革部门、工业和信息化部门确定。

上述优惠政策适用的截止日期将视疫情情况另行公告。

【办理流程】疫情防控重点保障物资生产企业适用增值税增量留抵退税政策的,应当在增值税纳税申报期内,完成本期增值税纳税申报后,向主管税务机关申请退还增量留抵税额。

【提交资料】(表格附件可下载)

【表单说明】退抵税企业类型选择2类油品企业时,需要填写增值税专用发票信息、海关进口专用缴款书信息和外购的2类油品已缴纳消费税信息;退抵税企业类型选择集成电路企业时,填写增值税专用发票信息和海关进口专用缴款书信息。

(六)纳税人提供疫情防控重点保障物资运输收入免征增值税

【享受主体】提供疫情防控重点保障物资运输服务的纳税人。

【优惠内容】自2020年1月1日起,对纳税人运输疫情防控重点保障物资取得的收入,免征增值税。

疫情防控重点保障物资的具体范围,由国家发展改革委、工业和信息化部确定。

上述优惠政策适用的截止日期将视疫情情况另行公告。

纳税人运输疫情防控重点保障物资取得的收入免征增值税的,免征城市维护建设税、教育费附加、地方教育附加。

【办理流程】纳税人按规定享受免征增值税优惠的,可自主进行免税申报,无需办理有关免税备案手续,但应将相关证明材料留存备查。在办理增值税纳税申报时,应当填写增值税纳税申报表及《增值税减免税申报明细表》相应栏次。

纳税人按规定适用免征增值税政策的,不得开具增值税专用发票;已开具增值税专用发票的,应当开具对应红字发票或者作废原发票,再按规定适用免征增值税政策并开具普通发票。纳税人在疫情防控期间已经开具增值税专用发票,按规定应当开具对应红字发票而未及时开具的,可以先适用免征增值税政策,对应红字发票应当于相关免征增值税政策执行到期后1个月内完成开具。

纳税人已将适用免税政策的销售额、销售数量,按照征税销售额、销售数量进行增值税申报的,可以选择更正当期申报或者在下期申报时调整。已征应予免征的增值税税款,可以予以退还或者抵减纳税人以后应缴纳的增值税税款。

(七)纳税人提供公共交通运输服务、生活服务及居民必需生活物资快递收派服务收入免征增值税

【享受主体】提供公共交通运输服务、生活服务,以及为居民提供必需生活物资快递收派服务的纳税人。

【优惠内容】自2020年1月1日起,对纳税人提供公共交通运输服务、生活服务,以及为居民提供必需生活物资快递收派服务取得的收入,免征增值税。

公共交通运输服务的具体范围,按照《营业税改征增值税试点有关事项的规定》(财税〔2016〕36号印发)执行。

生活服务、快递收派服务的具体范围,按照《销售服务、无形资产、不动产注释》(财税〔2016〕36号印发)执行。

上述优惠政策适用的截止日期将视疫情情况另行公告。

纳税人提供公共交通运输服务、生活服务,以及为居民提供必需生活物资快递收派服务取得的收入免征增值税的,免征城市维护建设税、教育费附加、地方教育附加。

【办理流程】纳税人按规定享受免征增值税优惠的,可自主进行免税申报,无需办理有关免税备案手续,但应将相关证明材料留存备查。在办理增值税纳税申报时,应当填写增值税纳税申报表及《增值税减免税申报明细表》相应栏次。

纳税人按规定适用免征增值税政策的,不得开具增值税专用发票;已开具增值税专用发票的,应当开具对应红字发票或者作废原发票,再按规定适用免征增值税政策并开具普通发票。纳税人在疫情防控期间已经开具增值税专用发票,按规定应当开具对应红字发票而未及时开具的,可以先适用免征增值税政策,对应红字发票应当于相关免征增值税政策执行到期后1个月内完成开具。

纳税人已将适用免税政策的销售额、销售数量,按照征税销售额、销售数量进行增值税申报的,可以选择更正当期申报或者在下期申报时调整。已征应予免征的增值税税款,可以予以退还或者抵减纳税人以后应缴纳的增值税税款。

(八)对疫情防控重点物资生产企业扩大产能购置设备允许企业所得税税前一次性扣除

【享受主体】疫情防控重点保障物资生产企业。

【优惠内容】自2020年1月1日起,对疫情防控重点保障物资生产企业为扩大产能新购置的相关设备,允许一次性计入当期成本费用在企业所得税税前扣除。

疫情防控重点保障物资生产企业名单,由省级及省级以上发展改革部门、工业和信息化部门确定。

上述优惠政策适用的截止日期将视疫情情况另行公告。

【办理流程】疫情防控重点保障物资生产企业适用一次性企业所得税税前扣除政策的,在优惠政策管理等方面参照《国家税务总局关于设备器具扣除有关企业所得税政策执行问题的公告》(2018年第46号)的规定执行。企业在纳税申报时将相关情况填入企业所得税纳税申报表“固定资产一次性扣除”行次。

(九)在疫情防控期间,免征各地经营蔬菜的个体工商户应缴纳的个人所得税

【享受主体】经营蔬菜的个体工商户。

【优惠内容】在疫情防控期间,免征各地经营蔬菜的个体工商户应缴纳的个人所得税。

【办理流程】办理个人所得税经营所得纳税申报,并填写个人所得税减免税事项报告表。

(十)通过公益性社会组织或县级以上人民政府及其部门等国家机关捐赠应对疫情的现金和物品允许企业所得税或个人所得税税前全额扣除

【享受主体】通过公益性社会组织或者县级以上人民政府及其部门等国家机关对应对新型冠状病毒感染的肺炎疫情进行捐赠的企业和个人。

【优惠内容】自2020年1月1日起,企业和个人通过公益性社会组织或者县级以上人民政府及其部门等国家机关,捐赠用于应对新型冠状病毒感染的肺炎疫情的现金和物品,允许在计算企业所得税或个人所得税应纳税所得额时全额扣除。

国家机关、公益性社会组织接受的捐赠,应专项用于应对新型冠状病毒感染的肺炎疫情工作,不得挪作他用。

上述优惠政策适用的截止日期将视疫情情况另行公告。

【办理流程】“公益性社会组织”是指依法取得公益性捐赠税前扣除资格的社会组织。企业享受规定的全额税前扣除政策的,采取“自行判别、申报享受、相关资料留存备查”的方式,并将捐赠全额扣除情况填入企业所得税纳税申报表相应行次。个人享受规定的全额税前扣除政策的,按照《财政部、税务总局关于公益慈善事业捐赠个人所得税政策的公告》(2019年第99号)有关规定执行。

(十一)直接向承担疫情防治任务的医院捐赠应对疫情物品允许企业所得税或个人所得税税前全额扣除

【享受主体】直接向承担疫情防治任务的医院捐赠用于应对新型冠状病毒感染的肺炎疫情物品的企业和个人。

【优惠内容】自2020年1月1日起,企业和个人直接向承担疫情防治任务的医院捐赠用于应对新型冠状病毒感染的肺炎疫情的物品,允许在计算企业所得税或个人所得税应纳税所得额时全额扣除。

捐赠人凭承担疫情防治任务的医院开具的捐赠接收函办理税前扣除事宜。

承担疫情防治任务的医院接受的捐赠,应专项用于应对新型冠状病毒感染的肺炎疫情工作,不得挪作他用。

上述优惠政策适用的截止日期将视疫情情况另行公告。

【办理流程】企业享受规定的全额税前扣除政策的,采取“自行判别、申报享受、相关资料留存备查”的方式,并将捐赠全额扣除情况填入企业所得税纳税申报表相应行次。个人享受规定的全额税前扣除政策的,按照《财政部税务总局关于公益慈善事业捐赠个人所得税政策的公告》(2019年第99号)有关规定执行;对于个人直接向承担疫情防治任务的医院捐赠用于应对新型冠状病毒感染的肺炎疫情物品,在办理个人所得税税前扣除、填写《个人所得税公益慈善事业捐赠扣除明细表》时,应当在备注栏注明“直接捐赠”。

企业和个人取得承担疫情防治任务的医院开具的捐赠接收函,作为税前扣除依据自行留存备查。

(十二)无偿捐赠应对疫情的货物免征增值税、消费税、城市维护建设税、教育费附加、地方教育附加

【享受主体】无偿捐赠应对疫情货物的单位和个体工商户。

【优惠内容】自2020年1月1日起,单位和个体工商户将自产、委托加工或购买的货物,通过公益性社会组织和县级以上人民政府及其部门等国家机关,或者直接向承担疫情防治任务的医院,无偿捐赠用于应对新型冠状病毒感染的肺炎疫情的,免征增值税、消费税、城市维护建设税、教育费附加、地方教育附加。

上述优惠政策适用的截止日期将视疫情情况另行公告。

【办理流程】纳税人按规定享受免征增值税、消费税优惠的,可自主进行免税申报,无需办理有关免税备案手续,但应将相关证明材料留存备查。在办理增值税纳税申报时,应当填写增值税纳税申报表及《增值税减免税申报明细表》相应栏次;在办理消费税纳税申报时,应当填写消费税纳税申报表及《本期减(免)税额明细表》相应栏次。

纳税人按规定适用免征增值税政策的,不得开具增值税专用发票;已开具增值税专用发票的,应当开具对应红字发票或者作废原发票,再按规定适用免征增值税政策并开具普通发票。纳税人在疫情防控期间已经开具增值税专用发票,按规定应当开具对应红字发票而未及时开具的,可以先适用免征增值税政策,对应红字发票应当于相关免征增值税政策执行到期后1个月内完成开具。

纳税人已将适用免税政策的销售额、销售数量,按照征税销售额、销售数量进行增值税、消费税纳税申报的,可以选择更正当期申报或者在下期申报时调整。已征应予免征的增值税、消费税税款,可以予以退还或者分别抵减纳税人以后应缴纳的增值税、消费税税款。

(十三)受疫情影响较大的困难行业企业2020年度发生的亏损最长结转年限延长至8年

【享受主体】受疫情影响较大的困难行业企业。

【优惠内容】自2020年1月1日起,受疫情影响较大的困难行业企业2020年度发生的亏损,最长结转年限由5年延长至8年。

困难行业企业,包括交通运输、餐饮、住宿、旅游(指旅行社及相关服务、游览景区管理两类)四大类,具体判断标准按照现行《国民经济行业分类》执行。困难行业企业2020年度主营业务收入须占收入总额(剔除不征税收入和投资收益)的50%以上。

【办理流程】

受疫情影响较大的困难行业企业按规定适用延长亏损结转年限政策的,应当在2020年度企业所得税汇算清缴时,通过电子税务局提交《适用延长亏损结转年限政策声明》。

(十四)因疫情影响遭受重大损失,纳税人缴纳城镇土地使用税、房产税确有困难的,经税务机关核准,依法减征或者免征城镇土地使用税、房产税。

【享受主体】因疫情影响遭受重大损失的纳税人。

【优惠内容】因疫情影响遭受重大损失,纳税人缴纳城镇土地使用税、房产税确有困难的,经税务机关核准,依法减征或者免征城镇土地使用税、房产税。

【办理流程】符合核准类税收减免的纳税人,提交核准材料,提出申请,经依法具有批准权限的税务机关按规定核准确认后方可享受。未按规定申请或虽申请但未经有批准权限的税务机关核准确认的,纳税人不得享受。

【提交资料】

(1)《纳税人减免税申请核准表》。

(2)减免税申请报告。

(3)不动产权属资料或其他证明纳税人实际使用房产、或土地的材料原件及复印件(原件查验后退回)。

(4)证明纳税人困难的相关材料。

(十五)适用“定期定额”征收的个体工商户生产经营受疫情影响的,可依法提请合理调整定额

【享受主体】生产经营受疫情影响的适用“定期定额”征收的个体工商户。

【优惠内容】适用“定期定额”征收的个体工商户生产经营受疫情影响的,可依法提请合理调整定额。

【办理流程】个体工商户在执行期内提出变更纳税定额申请的,可通过电子税务局提交《定期定额户申请变更纳税定额表》或到办税服务厅办理。

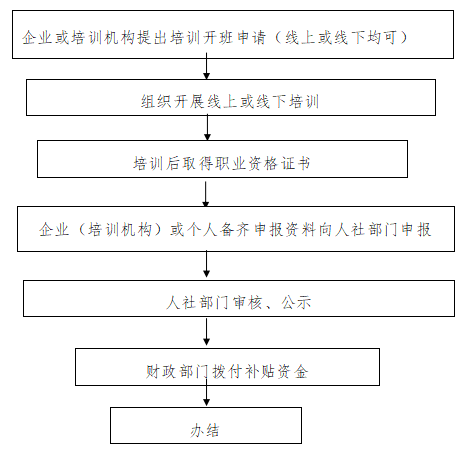

九、职业技能提升培训补贴申请流程

(一)补贴名称:职业技能提升培训补贴

(二)补贴对象及标准:按规定完成线上或线下职业技能提升培训内容及学时,并取得职业资格证书的劳动者。根据培训专业(工种)和学时补贴200元至2000元。

(三)申报拨付流程图

咨询方式:咸宁市人社局,王智斌,8235365

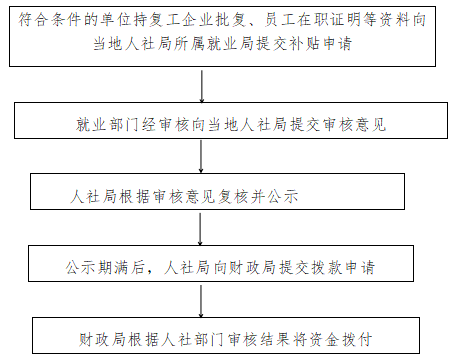

十、吸纳就业补贴申请流程

(一)补贴名称:就业补贴。

(二)补贴对象及标准:春节期间(截至2020年2月13日)经批准开工生产、配送疫情防控急需物资的企业,对在岗和吸纳职工人数按2000元/人给予一次性吸纳就业补贴。

(三)申报流程图:

咨询方式:咸宁市人社局,陈振林,8235362

十一、稳岗补贴返还

(一)申报对象及标准:对参保职工500人以上且不减员或减员率低于5.5%的企业(严重违法失信和欠费企业除外)和2019年确定的受贸易摩擦影响的外贸企业,经企业申报,有关部门确认,由人社部门报当地人民政府批准,分别按其2019年度单位和职工缴纳失业保险费总额的70%和60%予以返还。对其中符合困难企业条件的,按6个月人均失业保险金与参保人数返还失业保险费;对已返还50%失业保险费的企业中不减员或减员率低于5.5%以及符合困难企业条件的,分别按相关标准补足失业保险费返还额。

(二)稳岗返还失业保险费申请流程图

咨询方式:咸宁市人社局,杨莉,8235359

十二、“缓缴社会保险费”支持对象及办理流程

(一)支持对象(标准):依法参加社会保险并按规定履行缴费义务,受新型冠状病毒感染肺炎疫情影响,面临暂时性生产经营困难、确实无力足额缴纳社会保险费的中小微企业。

(二)办理流程

咨询方式:咸宁市人社局,余勇,18972828886

十三、加大电费政策支持力度

(一)对疫情防控期间暂不能正常开工、复工的企业执行“支持性两部制电价政策”

【享受主体】“两部制”电价客户。

【优惠内容】自2020年2月1日起至6月30日止,对疫情防控期间暂不能正常开工、复工的企业,客户即日起可申请减容、暂停、减容恢复、暂停恢复,不受“基本电费计收方式选定后3个月内保持不变”“暂停用电不得小于15天”等限制,按实际暂停天数免收基本电费;对因疫情防控需要扩大产能的企业,如选择按合同最大需量方式结算基本电费,超过合同约定最大需量105%部分按实计取,不加倍收取基本电费。

【办理流程】登陆“网上国网”App办理或前往当地营业厅提交书面申请。

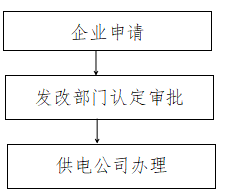

(二)阶段性降低企业用电成本

【享受主体】非高耗能大工业企业、非高耗能一般工商业企业。

【优惠内容】自2020年2月1日起至6月30日止,减免非高耗能大工业和一般工商业企业电费的5%。对于商业综合体等客户,由转供电主体负责将电费减免的政策红利足额传导到终端电力用户。

【办理流程】符合条件的客户向政府相关部门提出申请,经核准认定后交由供电公司办理。

咨询联系人:

咸宁市发改委,徐晓明,18071260368

咸宁高新区供电中心,邵永强,18086021228

咸安供电公司,郭斌,13707248228

赤壁供电公司,吴海平,13997532272

嘉鱼供电公司,孙虎,13997537120

通山供电公司,吉伦高,13807242966

崇阳供电公司,石劲松,13886529583

通城供电公司,黎佳康,13886505707

市新型冠状病毒感染的肺炎防控指挥部复工组

2020年2月29日

暂无评论

暂无评论